國民研究:安徽省及安徽城(chéng)投面面觀-2023年度

主要内容

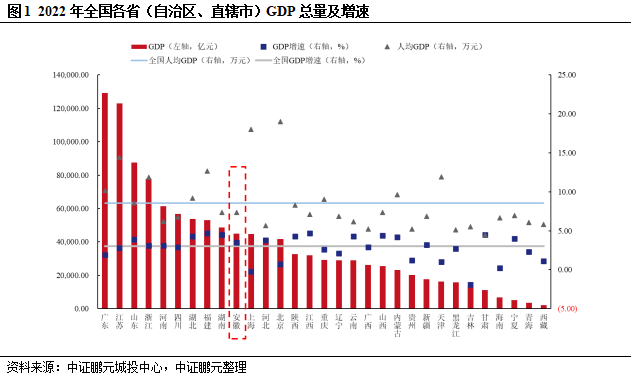

安徽省經濟财政總量全國中等偏上,2022年經濟增速有所放緩但2023年上半年恢複明(míng)顯;2022年常住人(rén)口淨流入,但人(rén)均産值和(hé)城(chéng)鎮化(huà)水(shuǐ)平低于全國均值。全面“入長(cháng)”以來(lái)安徽省經濟實現較快(kuài)發展,2022年安徽省經濟總量和(hé)一般公共預算(suàn)收入均位列全國第10位,2022年和(hé)2023年上半年安徽省經濟增速分(fēn)别爲3.50%和(hé)6.1%。2022年安徽省人(rén)均GDP爲全國人(rén)均産值的(de)86.84%,位列第14位,排名略有下(xià)滑。2022年以來(lái)安徽省城(chéng)鎮化(huà)率有所提升,達60.2%。

安徽省内各市發展不均衡,合肥經濟首位度持續增長(cháng),财政實力遙遙領先,除省會外各地級市經濟實力差距呈現收縮态勢,其中合肥都市圈内經濟總量較大(dà),毗鄰南(nán)京都市圈、杭州都市圈的(de)地市經濟水(shuǐ)平較優。省會合肥2022年實現GDP超1.2萬億,經濟首位度持續增長(cháng)至26.67%,2023年上半年GDP同比增長(cháng)6.1%,2022年實現一般公共預算(suàn)收入909.25億元,合肥擁有省内近半上市公司且城(chéng)鎮化(huà)水(shuǐ)平省内最高(gāo)。全省經濟實力前三名的(de)地市均在合肥都市圈内,2022年城(chéng)市GDP不足2,000億元的(de)地級市僅占約37.50%,經濟實力差距逐步縮減。人(rén)均産值方面,2022年仍僅有5地人(rén)均産值超過全國平均,2023年上半年宣城(chéng)市人(rén)均産值也(yě)超過全國平均。

全面“入長(cháng)”以來(lái),安徽省依托地理(lǐ)優勢、礦産資源豐富、傳統産業優勢,積極提升區(qū)域糧食供給能力,紮實推進科技創新和(hé)科技創新和(hé)現代服務業、數字經濟發展,不斷優化(huà)升級産業結構。安徽省是全國五個(gè)主要糧食淨調出省份之一且礦産資源豐富,已形成了(le)農産品加工、材料、化(huà)工、汽車及零部件制造等優勢傳統産業;近年安徽省大(dà)力培育戰略性新興動能,紮實推進第三産業,2022年工業戰略性新興産業産值增長(cháng)13.8%,高(gāo)技術産業投資增長(cháng)37.6%。安徽省上市公司數量處于全國第7位,新上市企業集中在合肥市且以電子和(hé)醫藥生物(wù)等行業爲主。

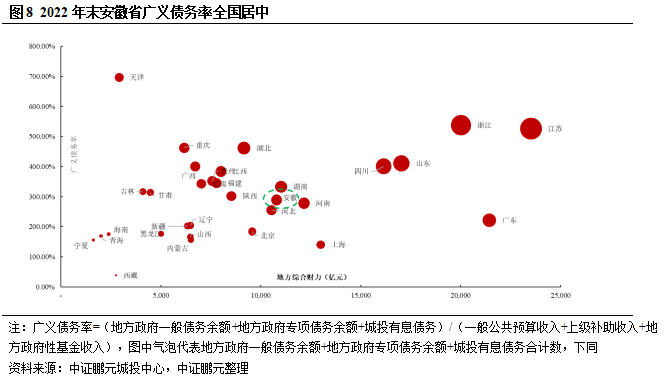

安徽省債務水(shuǐ)平整體全國中等偏上,廣義債務率增長(cháng)較快(kuài);地級市中亳州、滁州、阜陽2023年待償還(hái)債券規模較大(dà),亳州存在一定短期償債壓力;馬鞍山債務率下(xià)降明(míng)顯。2022年末安徽省地方債務餘額1.33萬億元,2022年末廣義債務率增長(cháng)約40個(gè)百分(fēn)點達到289.14%;各地級市中,蚌埠、亳州廣義債務率省内較高(gāo),債務負擔偏大(dà),其中馬鞍山2022年廣義債務率下(xià)降明(míng)顯。從債券到期分(fēn)布來(lái)看,亳州、滁州、阜陽2023年待償還(hái)規模較大(dà),其中亳州存在一定短期償債壓力,其2023年待償還(hái)債券金額爲2022年一般預算(suàn)收入的(de)1.10倍,馬鞍山債務償還(hái)壓力有所減弱,截至2022年末馬鞍山待償還(hái)規模同比下(xià)降約20%。

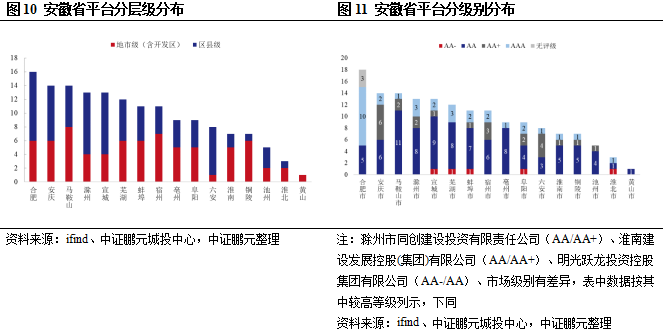

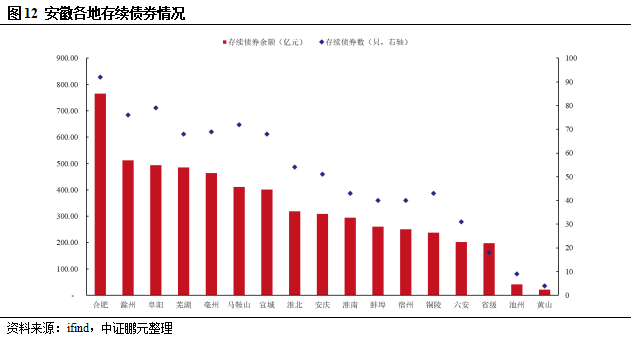

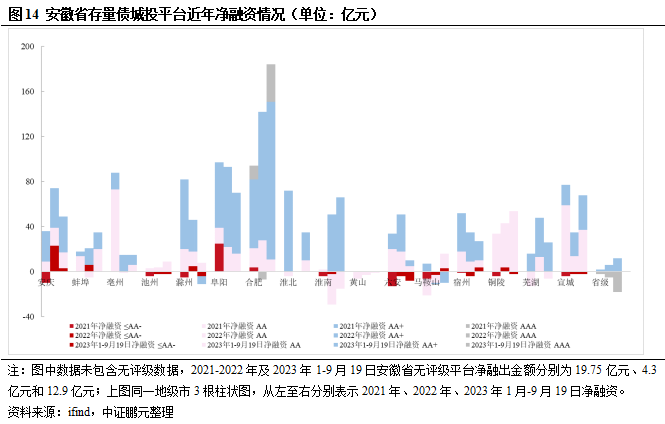

安徽省高(gāo)級别平台較少,區(qū)縣平台數量較多(duō);近年債券淨融資呈增長(cháng)趨勢,地級市平台爲融資主力;省内未發現有信托、融資租賃等非标違約,整體信用(yòng)環境較好,商票(piào)逾期以非公司原因爲主且逾期餘額均已結清。2022年以來(lái)安徽省債券淨融資額持續增長(cháng),其中合肥、阜陽、安慶、淮南(nán)近年淨融資金額較大(dà),而池州、黃(huáng)山受限于經濟發展水(shuǐ)平、平台數量等因素,淨融資表現較弱,馬鞍山由于債務率較高(gāo),再融資受到一定限制,但2023年1-9月(yuè)開始産生淨融入。安徽省共有存續債平台155家,其中AAA平台調級新增1家、AA級别平台占平台總量約60%、區(qū)縣平台占比近半;債券融資向地級市平台轉移,融資主體級别主要集中在AA和(hé)AA+,AA-及以下(xià)級别平台持續淨融出。2022年以來(lái)安徽省城(chéng)投債未發現非标違約,但發生過3起商票(piào)違約,主要原因系非公司原因或技術性違約且逾期餘額均已結清。

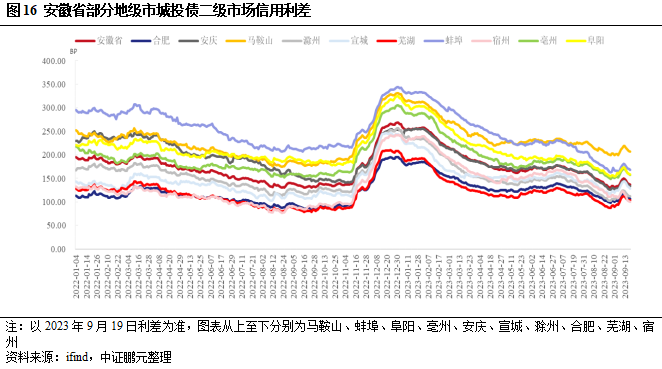

近一年安徽省主要地級市利差呈收窄趨勢,實力較強的(de)合肥、蕪湖等地利差表現較優,蚌埠利差下(xià)降明(míng)顯,馬鞍山利差位于安徽省首位。安徽省各級别城(chéng)投債利差基本維持波動下(xià)行趨勢,近一年與全國同級别城(chéng)投債利差呈現收斂,其中AA級城(chéng)投債利差下(xià)降相對(duì)較快(kuài);從地級市來(lái)看,蚌埠利差下(xià)降明(míng)顯,馬鞍山利差位于安徽省首位,2022年以來(lái)馬鞍山城(chéng)投債利差與全省水(shuǐ)平有所走擴;從城(chéng)鎮布局來(lái)看,合肥、蕪湖、滁州、宿州信用(yòng)利差水(shuǐ)平均低于全省水(shuǐ)平,合肥都市圈城(chéng)投債的(de)信用(yòng)利差在二級市場(chǎng)方面具備一定優勢。

一、安徽省經濟财政概況

1、 經濟與産業

安徽省經濟總量全國居中偏上,2022年經濟增速有所放緩但2023年上半年恢複明(míng)顯;2022年常住人(rén)口淨流入,但人(rén)均産值和(hé)城(chéng)鎮化(huà)水(shuǐ)平低于全國均值。根據2019年中共中央、國務院印發的(de)《長(cháng)江三角洲區(qū)域一體化(huà)發展規劃綱要》,安徽省定位爲“把握其創新活躍強勁、制造特色鮮明(míng)、生态資源良好、内陸附第廣闊等四大(dà)優勢,打造科技創新策源地和(hé)承接産業轉移的(de)優選地,構建綠(lǜ)色發展樣闆區(qū)和(hé)對(duì)外開放新高(gāo)地”。全面“入長(cháng)”以來(lái),安徽省以“融圈進群”爲方向,推動合肥都市圈與上海大(dà)都市圈、南(nán)京都市圈等聯動發展,提升城(chéng)市群輻射聯動效應,并實現了(le)經濟快(kuài)速增長(cháng),2022年安徽省GDP規模爲4.50萬億元,位列全國第10位,經濟增速爲3.50%,增速同比2021年有所放緩,2021-2022年經濟增速分(fēn)别爲全國第8位、第13位。疊加2022年常住人(rén)口呈現淨流入态勢,常住人(rén)口增長(cháng)至6,127萬人(rén),常住人(rén)口城(chéng)鎮化(huà)率突破60%,2022年安徽省人(rén)均GDP7.36萬元,爲全國人(rén)均産值的(de)86.84%,位列第14位,排名略有下(xià)滑。2023年上半年全國31省經濟排名與2022年基本一緻,安徽省GDP規模爲2.31億元,經濟總量全國排名保持穩定,經濟增速爲6.1%,2023年上半年經濟增速同比2022年恢複趨勢明(míng)顯,其中第二、三産業發展迅猛,增速分(fēn)别爲6.5%和(hé)6.1%。

安徽省内各市發展不均衡,合肥經濟首位度持續增長(cháng),人(rén)均GDP和(hé)城(chéng)鎮化(huà)水(shuǐ)平最高(gāo),除省會外各地級市經濟實力差距呈現收縮态勢,其中合肥都市圈内經濟總量較高(gāo);整體來(lái)看,毗鄰南(nán)京都市圈、杭州都市圈的(de)地市經濟水(shuǐ)平較優。省會合肥市是全省政治、經濟、文化(huà)、信息、交通(tōng)、金融和(hé)商貿中心,同時(shí)也(yě)是國家級皖江城(chéng)市帶承接産業轉移示範區(qū)核心城(chéng)市、長(cháng)三角城(chéng)市群副中心城(chéng)市,“十四五”期間安徽省目标進一步提升省會城(chéng)市合肥的(de)首位度。合肥市2022年地方生産總值持續增長(cháng),實現GDP超1.2萬億,經濟實力省内遙遙領先,此外,2022年經濟首位度持續增長(cháng),增長(cháng)至36.37%,2023年上半年實現GDP0.58萬億,同比增長(cháng)6.1%,與全省2023年上半年生産總值增速保持一緻。整體而言,合肥都市圈經濟實力較好,全省經濟實力前三名的(de)地級市均在合肥都市圈内(蕪湖市,0.45萬億;滁州市,0.36萬億),此外,另有占比約37.50%的(de)地級市城(chéng)市GDP不足2,000億元,集中于皖南(nán)文化(huà)綠(lǜ)色城(chéng)鎮示範區(qū)。2022年區(qū)域内地市經濟總量差距對(duì)比2021年呈現收縮态勢,2023年上半年區(qū)域内各地級市經濟總量差距與2022年趨勢一緻。2022年各地級市中人(rén)均GDP超過全國平均水(shuǐ)平的(de)共5市,仍爲合肥市、蕪湖市、滁州市、馬鞍山市和(hé)銅陵市,其中蕪湖市工業基礎好,滁州市、馬鞍山市靠近江蘇,經濟實力較強,銅陵市經濟總量小、人(rén)口數量較少,人(rén)均産值較高(gāo);2023年上半年宣城(chéng)人(rén)均GDP也(yě)超過全國平均水(shuǐ)平,宣城(chéng)市位于合肥都市圈内,是皖江城(chéng)市帶承接産業轉移示範區(qū)“兩翼”之一,新技術産業和(hé)戰略性新興産業發展活力較強。阜陽市、宿州市、亳州市、六安市、淮南(nán)市5市2022年人(rén)均GDP仍不足6萬元,其中阜陽市、宿州市、亳州市和(hé)六安市人(rén)口數量較大(dà)且農業基礎較好,淮南(nán)市受支柱産業發展不佳影(yǐng)響,GDP增速低于全省水(shuǐ)平,人(rén)均産值偏低。黃(huáng)山市受制于制造業體量偏小,GDP在省内排名最低,但黃(huáng)山市作爲國際旅遊城(chéng)市、杭州都市圈副中心,其人(rén)均GDP位于省内中上水(shuǐ)平。從城(chéng)鎮化(huà)水(shuǐ)平來(lái)看,合肥市常住人(rén)口城(chéng)鎮化(huà)率達到84.64%,位于省内最高(gāo)且人(rén)口持續向城(chéng)鎮輸入,城(chéng)鎮化(huà)率超過70%的(de)仍爲蕪湖市和(hé)馬鞍山市,但以阜陽市、宿州市、亳州市爲代表的(de)皖北(běi)農業大(dà)市城(chéng)鎮化(huà)水(shuǐ)平仍不足50%。整體來(lái)看,毗鄰南(nán)京都市圈、杭州都市圈的(de)地市經濟發展水(shuǐ)平優于安徽西部城(chéng)市。

全面“入長(cháng)”以來(lái),安徽省依托地理(lǐ)優勢、礦産資源豐富、傳統産業優勢,積極提升區(qū)域糧食供給能力,紮實推進科技創新和(hé)科技創新和(hé)現代服務業、數字經濟發展,不斷優化(huà)升級産業結構。安徽省自全面“入長(cháng)以來(lái)”,深度參與長(cháng)三角産業分(fēn)工協作,積極建設現代化(huà)産業體系。一方面,打造長(cháng)三角“大(dà)糧倉”“大(dà)廚房(fáng)”,提升區(qū)域糧食和(hé)重要農産品供給保障能力。安徽省北(běi)部依托位處淮北(běi)平原的(de)地理(lǐ)優勢,發展了(le)較好的(de)農業基礎,目前是全國五個(gè)主要糧食調出省份之一和(hé)我國重要的(de)農産品生産加工地區(qū)。2022年安徽省第一産業“兩強一增”成效顯著,建成高(gāo)标準農田514.5萬畝,“小田變大(dà)田”改造510.9萬畝,水(shuǐ)稻種子出口全國第一,主要農作物(wù)耕種收綜合機械化(huà)率達83%,綠(lǜ)色食品産業全産業鏈産值突破1萬億元。另一方面,安徽省依托礦産豐富的(de)資源優勢和(hé)已形成汽車及零部件制造、化(huà)工等傳統制造業的(de)産業優勢,壯大(dà)汽車“首位産業”,加快(kuài)先進光(guāng)伏和(hé)新型儲能等戰略性新興産業發展,推動傳統産業高(gāo)端化(huà)、綠(lǜ)色化(huà)轉型。安徽省礦産資源種類多(duō)、儲量豐富,已探明(míng)工業儲量的(de)礦産達67種,是國家級原材料工業基地和(hé)華東乃至全國重要的(de)能源供應基地,并形成汽車及零部件制造、化(huà)工等傳統優勢産業,擁有海螺水(shuǐ)泥、銅陵有色、馬鋼集團、奇瑞汽車等一批知名企業。在傳統基礎材料産業受到環保、限産等因素影(yǐng)響的(de)情況下(xià),安徽省持續落實“調轉促”,在保障傳統産業科學發展的(de)同時(shí),大(dà)力培育戰略性新興産業、新能源産業、現代交通(tōng)産業、現代服務業等産業,推動安徽省産業結構不斷優化(huà)升級,2022年全年高(gāo)技術制造業增加值比上年增長(cháng)10.3%,高(gāo)技術産業[1]投資增長(cháng)37.6%,工業戰略性新興産業産值增長(cháng)13.8%,其中新能源産業、新能源汽車産業産值分(fēn)别增長(cháng)59%和(hé)33.6%。再者,安徽省依托高(gāo)等院校及科研院所衆多(duō)的(de)優勢,以高(gāo)水(shuǐ)平創新型省份建設爲旗幟性抓手,深化(huà)“兩心同創”,建設長(cháng)三角國家技術創新中心安徽中心。目前安徽省已成爲國家戰略科技力量部署重地,國家實驗室、合肥綜合性國家科學中心率先獲批布局,大(dà)科學裝置集群初步形成。近年安徽省以“融會觀通(tōng)”(現代金融、會展經濟、文旅觀光(guāng)、商貿流通(tōng))爲主體的(de)現代服務業加快(kuài)發展,以“大(dà)智移雲”(大(dà)數據、智能化(huà)、移動互聯網和(hé)雲計算(suàn))爲牽引的(de)數字經濟蓬勃興起,數字經濟核心産業增加值占地區(qū)生産總值比重達到全國平均水(shuǐ)平。三次産業結構基本保持穩定,由2021年的(de)7.8:41.0:51.2調整到2022年的(de)7.8:41.3:50.9,規模以上生産性服務業營業收入增長(cháng)8%左右,軟件産業主營業務收入增長(cháng)20%左右,快(kuài)遞業務量增長(cháng)10%左右,蚌埠市獲批國家骨幹冷(lěng)鏈物(wù)流基地、生産服務型國家物(wù)流樞紐。

安徽省2023年上半年進出口表現突出,機電産品出口增長(cháng)25.7%,占出口額的(de)比重爲68%,比去年同期提高(gāo)6%,電動載人(rén)汽車、锂電池、太陽能電池等“新三樣”合計出口219.3億元,增長(cháng)51.7%,拉動全省出口增長(cháng)3.4%。從上市公司的(de)數量上看,截至2023年9月(yuè)19日,安徽省上市公司同比2022年二季度初新增24家,目前全省共計174家上市公司,數量處于全國第7位,涉及行業主要包括化(huà)工、機械設備、汽車、電子信息、生物(wù)醫藥、環保、食品工業等。

安徽省上市公司近一半位于合肥,省内機械設備、化(huà)工、汽車、電子等行業上市企業較多(duō),食品飲料、建築材料和(hé)電氣設備行業整體市值最高(gāo),新上市企業主要集中在合肥市且全省新增以電子、醫藥生物(wù)爲主;得(de)益于“合肥模式”,合肥孵化(huà)了(le)一批戰略新興産業,科技創新持續提升。從各地級市來(lái)看,除宿州市無上市公司外,上市公司基本集中于合肥市、蕪湖市、淮北(běi)市、亳州市、銅陵市、六安市,其中合肥市有上市公司82家,占據安徽省上市公司的(de)近一半。同時(shí)合肥市上市公司市值也(yě)遙遙領先,涉及行業衆多(duō),區(qū)域産業發達,蕪湖市位列省内第二位,以2023年9月(yuè)19日收盤價計算(suàn),除上述兩地外,其餘地級市上市公司總市值均不足2,000億元。根據申萬一級行業分(fēn)類,安徽省上市公司中機械設備(19家)、化(huà)工(18家)、電子(17家)、汽車(13家)、醫藥生物(wù)(11家)、環保(10家)行業企業較多(duō),其中電子、汽車、環保等新興動能行業發展迅猛;食品飲料、電力設備、電子行業整體市值最高(gāo),受制于房(fáng)地産市場(chǎng)低迷,建築材料行業市值排名有所下(xià)降。從新上市企業來(lái)看,合肥市(13家)新上市企業數量較多(duō),電子(10家)、醫藥生物(wù)(4家)、汽車(3家)行業新增上市企業較多(duō),合肥市(924.18億元)、蚌埠市(148.84億元)、滁州市(104.95億元)新上市企業的(de)市場(chǎng)表現較好。此外,得(de)益于“合肥模式”,合肥市以建設新型顯示器件、集成電路、人(rén)工智能3個(gè)國家級戰略性新興産業集群爲牽引,近年在戰略性新興産業發展也(yě)迅猛。2022年合肥市淨增國家高(gāo)新技術企業1,834家,平均每天誕生5家,總數達6,412家;培育國家科技型中小企業8,200餘家,同比增長(cháng)近七成;新增國家專精特新“小巨人(rén)”企業78家,總數達139家。在世界知識産權組織發布的(de)2022年創新指數報告中,合肥市躍居全球“科技集群”第55位,較上年提升18位。在“2022自然指數——科研城(chéng)市”中,合肥市又前進4位,位居全球科研城(chéng)市第16位。

2、 财政與債務

安徽省整體财政實力和(hé)财政自給程度均處于全國中等偏上水(shuǐ)平,2023年上半年随著(zhe)宏觀政策顯效發力,全省财政持續恢複。2022年安徽省實現一般預算(suàn)收入3,589.1億元,位列全國第10位,同比增長(cháng)9.9%;其中稅收收入占一般預算(suàn)收入的(de)比重爲62.60%,财政收入質量一般,同比2021年小幅下(xià)滑。2022年實現政府性基金收入3,589.10億元,居全國第24位,同比增長(cháng)2.07%;其中國有土地使用(yòng)權出讓金收入2,822.25億元。2022年安徽省财政自給率42.83%,位列全國第14位。2023年上半年安徽省實現一般預算(suàn)收入2,174.0億元,同比上漲12.4%,稅收收入增長(cháng)20.7%,稅收收入占比小幅增長(cháng)至64.01%,财政收入質量略有提升。

由于經濟發展水(shuǐ)平差異,安徽省各地财政實力存在較大(dà)差距,合肥市财政實力省内遙遙領先;受土地市場(chǎng)成交規模萎縮影(yǐng)響,約50%地市政府性基金收入同比下(xià)降,其中蚌埠、六安同比降幅較大(dà),池州政府性基金收入連續省内最低,合肥政府性基金收入在綜合财力中占比較高(gāo),但需關注财力穩定性;合肥、蕪湖、滁州财政自給能力較強,其他(tā)地級市均對(duì)上級補助保持較強依賴,其中阜陽财政自給率最低。2022年合肥市實現一般公共預算(suàn)收入909.25億元,遠(yuǎn)高(gāo)于省内其他(tā)地級市,但2023年上半年增速疲軟,僅同比增長(cháng)0.5%;相比之下(xià),淮北(běi)市、黃(huáng)山市、池州市财政實力較弱,一般公共預算(suàn)收入均不足100億元。從2022年一般公共預算(suàn)收入增速上看,除阜陽市外安徽省各地級市均實現正增長(cháng),其中安慶市、銅陵市、滁州市三市增長(cháng)較快(kuài),同比增速超10%,與三地核心産業——能源、有色金屬、光(guāng)伏2022年需求上漲較多(duō)有關;但由于重點行業稅收下(xià)降、減收因素不斷增多(duō)等原因,阜陽市一般公共預算(suàn)收入有所下(xià)降;此外,受核心産業增速不高(gāo)、産業轉型、中小微企業緩稅等因素影(yǐng)響,宣城(chéng)市、蚌埠市、馬鞍山市、黃(huáng)山市2022年一般公共預算(suàn)收入增速低于5%。從2023年上半年一般公共預算(suàn)收入增速來(lái)看,淮南(nán)市、池州市增速超全省水(shuǐ)平(12.4%),淮南(nán)市主要因裝備制造業發展迅猛,稅收收入上漲明(míng)顯,池州市主要因非稅收收入增長(cháng)較快(kuài)所緻。受土地市場(chǎng)成交規模縮減影(yǐng)響,2022年安徽省實現政府性基金收入3,091.00億元,同比下(xià)滑12.09%;分(fēn)地級市看,除亳州市和(hé)阜陽市未披露數據外,僅6市(合肥市,42.96%;淮南(nán)市,40.77%;滁州市,22.55%;宣城(chéng)市,10.75%;淮北(běi)市,6.66%;黃(huáng)山市,4.95%)政府性基金收入實現同比增長(cháng),蚌埠市(-59.67%)、六安市(-46.81%)、池州市(-40.76%)、安慶市(-30.85%)、馬鞍山市(-30.44%)同比降幅較大(dà),對(duì)綜合财力構成較大(dà)沖擊,其中池州市政府性基金收入連續省内最低且持續下(xià)降,2022年僅實現31.53億元。需注意合肥市(47.3%)政府性基金收入占綜合财力比例近50%,當前房(fáng)地産市場(chǎng)未現實質改善,地産企業拿地動力不足,上述地級市财力穩定性仍有待觀察。從财政自給方面來(lái)看,2022年除蕪湖市、合肥市、馬鞍山市财政自給能力較強外,其他(tā)地級市财政自給率均不足60%,對(duì)上級補助保持較強依賴,其中阜陽市财政自給率最低,主要因全市民生類支出較多(duō)(2022年達542.7億元,占全市一般預算(suàn)支出的(de)83.4%);2023年上半年,銅陵市财政自給率有提升,超60%。從财政收入質量方面,淮北(běi)市、銅陵市兩地2022年稅收收入占比75%左右,财政收入質量較好;2023年上半年合肥市、淮北(běi)市、銅陵市稅收收入占比下(xià)降明(míng)顯,或因産業轉型、緩稅等因素影(yǐng)響。2022年合肥市實現政府性基金收入1,190.00億元,以國有土地出讓收入爲主,合肥市政府性基金收入占安徽省比重提升,約占當年安徽省政府性基金收入的(de)30%。

安徽省政府債務餘額處于全國中等水(shuǐ)平,廣義債務率全國居中。截至2022年末安徽省地方債務限額爲14,370.99億元,餘額13,304.11億元,總量處于全國第10位,地方債務持續增長(cháng);其中一般債務限額4,743.08億元,餘額4,217.23億元,專項債務限額9,627.91億元,餘額9,086.88億元;2022年末省本級一般債務餘額769億元,專項債務餘額206.39億元,省本級債務餘額占安徽省債務餘額的(de)比重同比下(xià)滑明(míng)顯,僅爲7.33%,債務主要集中在市縣區(qū)級。從債務率水(shuǐ)平來(lái)看,2022年末安徽省廣義政府債務率增長(cháng)明(míng)顯,達289.14%,主要系區(qū)域城(chéng)投債務上升明(míng)顯,全國各省市自治區(qū)按債務率從低到高(gāo)排名,安徽省爲全國第14位,處于中遊水(shuǐ)平,排名略有下(xià)降。

淮北(běi)、合肥廣義債務率較低,負擔較輕。從債務規模來(lái)看,合肥市廣義債務規模較大(dà),但其财政實力強,2022年末廣義債務率僅爲179.93%,處于省内較低水(shuǐ)平,安徽省16個(gè)地級市中僅有8個(gè)廣義債務率低于300%,安徽省各地級市廣義債務率整體有所提升,2022年淮北(běi)廣義債務率水(shuǐ)平位于全省最低,僅167.61%,主要因淮北(běi)地區(qū)平台較少疊加政府直接債務餘額爲全省最低(僅257億元)所緻。蚌埠市、亳州市2022年廣義債務率提升明(míng)顯,超過500%,蚌埠市主要因區(qū)域平台有息債務增長(cháng)明(míng)顯疊加地方綜合實力下(xià)降所緻,亳州市主要因政府直接債務餘額增長(cháng)明(míng)顯疊加地方綜合實力下(xià)降所緻;此外,馬鞍山市、阜陽市、銅陵市也(yě)超過400%,債務負擔偏大(dà),其中馬鞍山市2022年廣義債務率下(xià)降明(míng)顯,主要因區(qū)域内平台有息債務到期所緻。

二、區(qū)域城(chéng)投及融資情況

1、區(qū)域城(chéng)投盤點

安徽省城(chéng)投數量全國排名靠前,其中區(qū)縣平台較多(duō),高(gāo)級别平台較少,級别主要集中在AA。根據ifind城(chéng)投債分(fēn)類,經剔除不符合中證鵬元城(chéng)投平台認定标準後,截至2023年9月(yuè)19日,安徽省共有存量債城(chéng)投平台155家,其中省級平台2家,分(fēn)别爲安徽省投資集團控股有限公司(AAA)和(hé)安徽省國有資本運營控股集團有限公司(AAA)。除上述兩家省級平台外,共有市級平台(含開發區(qū))74家和(hé)區(qū)縣級平台79家,區(qū)縣平台較多(duō),新增地市級(10家)及區(qū)縣級(12家)平台數量基本持平。分(fēn)城(chéng)市來(lái)看,合肥市平台最多(duō),共有15家,黃(huáng)山市平台最少,僅黃(huáng)山城(chéng)投集團有限公司1家。全省新增調級AAA平台1家,即安徽省國有資本運營控股集團有限公司。受限于區(qū)域發展水(shuǐ)平,目前全省僅有AAA平台3家,除新增調級AAA平台外另2家爲安徽省投資集團控股有限公司和(hé)合肥市核心平台合肥市建設投資控股(集團)有限公司,此外,除黃(huáng)山市外,其他(tā)地級市都至少有1家AA+平台,其中實力較強的(de)合肥市、蕪湖市、滁州市AA+平台較多(duō);AA平台共計90家,占比近60%。

合肥、滁州、阜陽、蕪湖、亳州存續債餘額較大(dà)。截至2023年9月(yuè)19日安徽省共有存續債券857隻,存量債券餘額合計5,667.55億元,存續債餘額對(duì)比2022年末(5,580.48億元)有所下(xià)降,對(duì)比2021年末(4,473.39億元)提升明(míng)顯。分(fēn)地級市來(lái)看,合肥市、滁州市存續債券餘額均超過500億元,債券餘額較大(dà),兩市合計占安徽省債券餘額的(de)比重爲22.54%,亳州市、蕪湖市、馬鞍山市存量債券餘額下(xià)降明(míng)顯,但餘額仍位于全省前列。池州市、黃(huáng)山市兩市受限于平台數量和(hé)區(qū)域發展水(shuǐ)平,債券餘額規模較小,均在50億元以下(xià)。

債券融資向地級市平台轉移,地級市平台債券餘額較大(dà),發行主體有一定集中。從發行主體的(de)平台層級來(lái)看,截至2023年9月(yuè)19日,地級市平台(含開發區(qū))債券餘額占全省比爲77.08%,區(qū)縣級和(hé)省級占全省比分(fēn)别爲19.42%和(hé)3.50%,地級市平台因資質相對(duì)較好,2022年以來(lái)債券融資向地級市平台轉移,成爲債券融資主力。債券餘額前十大(dà)的(de)平台均爲地級市平台(含開發區(qū)),合計債券餘額占安徽省債券餘額的(de)比重爲38.15%,發行主體有一定集中性。

亳州存在一定短期償債壓力,馬鞍山債務償還(hái)壓力減弱。2023-2025年安徽省到期債券金額分(fēn)别爲1,022.74億元、1,009.82億元和(hé)1,396.25億元,占2022年末債券總額的(de)比重分(fēn)别爲20.17%、19.91%和(hé)27.53%。從各地級市來(lái)看,亳州市、滁州市、阜陽市2023年待償還(hái)規模較大(dà),均超過130億元,其中亳州市仍存在一定短期償債壓力,其2023年待償還(hái)債券金額爲2022年一般預算(suàn)收入的(de)1.10倍。馬鞍山市債務償還(hái)壓力有所減弱,債務餘額總量下(xià)降明(míng)顯,截至2022年末,馬鞍山市待償還(hái)規模約405.251億元,同比下(xià)降約20%。

近年安徽省整體淨融資規模持續增長(cháng),各地級市再融資能力差距較大(dà),低等級平台融資難度加大(dà)。2022年以來(lái)安徽省債券淨融資額持續增長(cháng),分(fēn)地級市來(lái)看,合肥市、阜陽市、安慶市、淮南(nán)市2022年以來(lái)淨融資金額較大(dà),而池州市、黃(huáng)山市受限于經濟發展水(shuǐ)平、平台數量等因素,近年通(tōng)過債券融資規模較小,淨融資規模均在±10億元之内;馬鞍山市由于近年債務率較高(gāo),再融資受到一定限制,導緻2021-2022年淨融出規模較大(dà),2023年1月(yuè)初-9月(yuè)19日雖然産生淨融入,但規模較小;淮南(nán)市2023年以來(lái)淨融資增長(cháng)明(míng)顯,主要系淮南(nán)建設發展控股(集團)有限公司發行債券用(yòng)以償還(hái)有息債務;淮北(běi)市僅3家發債平台,其中淮北(běi)市建投控股集團有限公司綜合實力最強、存量債餘額最大(dà),存量債到期分(fēn)布中2023年内到期餘額占比較小,大(dà)部分(fēn)集中于2024年及以後。分(fēn)級别來(lái)看,2022年AAA平台呈現淨融出,主要因AAA平台債券融資主要集中于安徽省投資集團控股有限公司且其2022年到期債券規模較大(dà)所緻,近年AA-級平台和(hé)無評級級别平台持續淨融出,在目前監管形勢下(xià),低等級平台融資難度加大(dà),安徽省AAA級别平台數量較少,近年融資主體級别主要集中在AA和(hé)AA+。

2、非标違約情況

2022年以來(lái)安徽省城(chéng)投債未發現信托、融資租賃等非标違約,整體信用(yòng)環境較好,商票(piào)逾期以非公司原因爲主且逾期餘額均已結清。2022年以來(lái)安徽省城(chéng)投債未發現信托、融資租賃等非标違約,整體信用(yòng)環境較好。但2022年以來(lái)安徽省發生過3起商票(piào)違約,主要原因系非公司原因或技術性違約,目前逾期餘額均已結清。

三、區(qū)域城(chéng)投利差分(fēn)析

安徽省城(chéng)投債二級市場(chǎng)信用(yòng)利差走勢與全國基本一緻,AA級城(chéng)投債利差收斂明(míng)顯。根據ifind數據,2022年初至2023年9月(yuè)19日,安徽省各級别城(chéng)投債利差基本維持波動下(xià)行趨勢,近一年與全國同級别城(chéng)投債利差相比呈現收斂态勢,其中AA級城(chéng)投債利差下(xià)降相對(duì)較快(kuài),近一年明(míng)顯低于全國同級别水(shuǐ)平;AAA級城(chéng)投債利差小幅上漲,與全國AAA級城(chéng)投債利差變動趨勢相反,但近一年AAA級主體呈現淨融出。2022年12月(yuè)至2023年2月(yuè),受市場(chǎng)利率波動因素等影(yǐng)響,各級别利差快(kuài)速走擴,2023年3月(yuè)以來(lái)呈現明(míng)顯波動下(xià)行趨勢,至2023年9月(yuè)19日,AAA級、AA+級、AA級城(chéng)投債利差分(fēn)别爲51.15BP、93.11BP、157.59BP。

安徽省主要地級市近一年利差呈波動下(xià)行趨勢,馬鞍山城(chéng)投債二級市場(chǎng)信用(yòng)利差處于安徽省最高(gāo)水(shuǐ)平,與全省水(shuǐ)平有所走擴,合肥都市圈城(chéng)投債的(de)信用(yòng)利差在二級市場(chǎng)方面具備一定優勢。從安徽省内來(lái)看,主要地級市利差近一年呈波動下(xià)行趨勢,其中蚌埠市利差下(xià)降明(míng)顯,或因其2022年經濟實力增長(cháng)方向扭轉爲正增長(cháng),蚌埠市和(hé)馬鞍山市利差位于安徽省前列,或因其區(qū)域債務壓力偏大(dà)、債務率變高(gāo)所緻。馬鞍山市經濟實力位于安徽省内中等偏上水(shuǐ)平,但廣義債務率一直居全省前列,2021年馬鞍山廣義債務率爲全省最高(gāo),超500%,2022年馬鞍山廣義債務率略有下(xià)降但債務負擔仍較重,使得(de)城(chéng)投債利差處于全省最高(gāo)水(shuǐ)平,且明(míng)顯高(gāo)于其他(tā)地市,2022年以來(lái)馬鞍山市城(chéng)投債利差與全省水(shuǐ)平有所走擴,2023年9月(yuè)19日高(gāo)于全省水(shuǐ)平70.69BP,較2022年初差距擴大(dà)13.31BP。從城(chéng)鎮空間布局來(lái)看,合肥市、蕪湖市、滁州市、宿州市信用(yòng)利差水(shuǐ)平均低于全省水(shuǐ)平,合肥都市圈城(chéng)投債的(de)信用(yòng)利差在二級市場(chǎng)方面具備一定優勢。

[1] 高(gāo)技術産業包括醫藥制造、航空航天器及設備制造等六大(dà)類高(gāo)技術制造業和(hé)信息服務、電子商務服務等九大(dà)類高(gāo)技術服務業。

轉載自中證鵬元評級