銀保監會批複:金融資産投資公司可(kě)做(zuò)非債轉股業務

AIC(金融資産投資公司)自誕生之日起,和(hé)AMC(資産管理(lǐ)公司)的(de)部分(fēn)職能有重合之處,而近期銀保監會公布的(de)系列文件顯示,AIC的(de)職能範圍有所邊際拓寬。

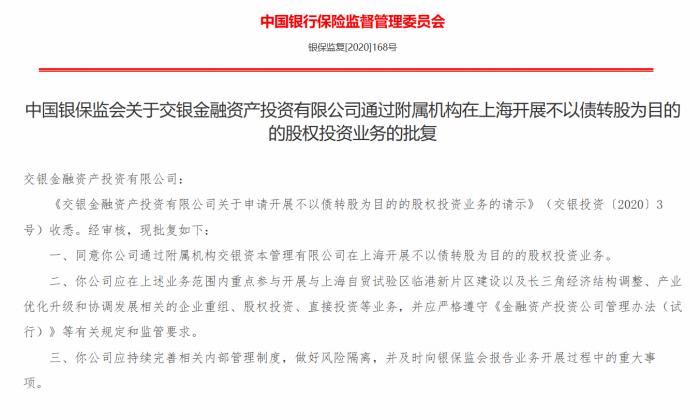

近日,銀保監會官網公示了(le)一則《關于交銀金融資産投資有限公司通(tōng)過附屬機構在上海開展不以債轉股爲目的(de)的(de)股權投資業務的(de)批複》,這(zhè)意味著(zhe)原本專爲債轉股設立的(de)銀行系金融資産投資公司可(kě)以從事非債轉股業務。

批複顯示,《交銀金融資産投資有限公司關于申請開展不以債轉股爲目的(de)的(de)股權投資業務的(de)請示》(交銀投資〔2020〕3号)收悉。經審核,同意交銀投資通(tōng)過附屬機構交銀資本管理(lǐ)有限公司在上海開展不以債轉股爲目的(de)的(de)股權投資業務。

批複規定,應在上述業務範圍内重點參與開展與上海自貿試驗區(qū)臨港新片區(qū)建設以及長(cháng)三角經濟結構調整、産業優化(huà)升級和(hé)協調發展相關的(de)企業重組、股權投資、直接投資等業務,并應嚴格遵守《金融資産投資公司管理(lǐ)辦法(試行)》等有關規定和(hé)監管要求。此外,公司應持續完善相關内部管理(lǐ)制度,做(zuò)好風險隔離,并及時(shí)向銀保監會報告業務開展過程中的(de)重大(dà)事項。

這(zhè)并不是一則僅僅針對(duì)交銀投資的(de)政策拓寬,事實上,從2月(yuè)28日至今,銀保監會已經陸續放開工銀金融資産投資有限公司、建信金融資産投資有限公司、農銀金融資産投資有限公司、中銀金融資産投資有限公司的(de)業務範圍,截止目前五大(dà)行的(de)金融資産投資公司都予以了(le)批複。且均是在上海開展不以債轉股爲目的(de)的(de)股權投資業務。

根據2018年6月(yuè)29日銀保監會公布的(de)《金融資産投資公司管理(lǐ)辦法(試行)》(中國銀保監2018年第4号令),金融資産投資公司是指經國務院銀行業監督管理(lǐ)機構批準,在中華人(rén)民共和(hé)國境内設立的(de),主要從事銀行債權轉股權及配套支持業務的(de)非銀行金融機構。五大(dà)行陸續成立的(de)金融資産投資公司即爲首批債轉股專營機構,注冊資本爲100-120億元不等。

“之前金融資産投資公司管理(lǐ)辦法中留了(le)口子,主要從事銀行債轉股業務,但不一定局限于債轉股業務。”一位上海資深銀行人(rén)士表示。

21世紀經濟報道梳理(lǐ)五大(dà)行年報數據發現,截止到2019年末,總資産、淨資産、全年淨利潤最高(gāo)的(de)是工銀投資,建信投資總資産、淨資産排在第二,但全年淨利潤略遜于農銀投資和(hé)中銀投資。五家金融資産投資公司的(de)年利潤加總起來(lái)超過了(le)19億元,而2018年是11億元。

根據各行年報,2019年,工銀投資私募基金管理(lǐ)子公司工銀資本管理(lǐ)有限公司獲得(de)私募基金管理(lǐ)人(rén)牌照(zhào)。2019年末,工銀投資總資産1295.67億元,淨資産140.27億元,全年實現淨利潤5.63億元。

建信金融資産投資有限公司截至2019年末,累計框架協議(yì)簽約金額8543.52億元,落地金額3146.31億元。2019年末,建信投資資産總額1026.80億元,淨資産124.17億元;2019 年淨利潤2.87億元。

農銀金融資産投資有限公司截至2019年12月(yuè)31日,農銀金融資産投資有限公司總資産988.76億元,淨資産109.04億元,全年實現淨利潤5.50億元。

中銀資産截至年末資産總額726.13億元,淨資産103.88億元。全年實現淨利潤3.26億元。2019年度落地市場(chǎng)化(huà)債轉股業務1188億元,對(duì)50個(gè)項目派出40名董事和(hé)16名監事,參與轉股企業公司治理(lǐ)。建立民營企業“正面引導清單”,通(tōng)過增資還(hái)債、收債轉股等模式支持多(duō)家行業龍頭或具有發展前景的(de)民營企業。并多(duō)渠道募集社會資金,成功發行100億元金融債券。

交銀金融資産投資有限公司著(zhe)力推進市場(chǎng)化(huà)債轉股主責主業,有效降低企業杠杆率,積極服務實體經濟發展。報告期内,共投放債轉股項目56個(gè)(當年新增項目40個(gè)),金額人(rén)民币314.31億元(當年新增人(rén)民币236.82億元)。交銀金融資産投資有限公司本行全資子公 司,成立于2017年12月(yuè),注冊資本人(rén)民币100億元,系國務院确定的(de)首批試點銀行債轉股實施機構,主要從事債轉股及其配套支持業務。報告期末,公司總資産人(rén)民币378.50億元,淨資産人(rén)民币101.54億元,報告期内實現淨利潤人(rén)民币1.74億元。

AIC較爲低調,不過也(yě)可(kě)以看到其近年來(lái)與四大(dà)AMC一道,參與市場(chǎng)化(huà)債轉股的(de)努力。例如,2019年9月(yuè)30日,在A股上市的(de)包鋼股份(600010.SH)連發14份公告,與五大(dà)行的(de)債轉股子公司、四大(dà)AMC中的(de)中國東方資産、一隻當地國資股權投資基金和(hé)該公司管理(lǐ)層簽署總額度77.33億元的(de)市場(chǎng)化(huà)債轉股協議(yì)。

2019年06月(yuè)05日,國務院政策例行吹風會上,銀保監會統計信息與風險監測部負責人(rén)劉志清在回答(dá)記者提問時(shí)表示,金融資産投資公司已經成爲開展市場(chǎng)化(huà)債轉股的(de)主力軍,共落地實施債轉股項目254個(gè),落地金額4000億元。其中,通(tōng)過私募股權投資基金、私募資管産品等渠道共募集社會資金2500億元參與債轉股項目。

而去年7月(yuè)29日發改委下(xià)發的(de)《2019年降低企業杠杆率工作要點》中,第一條就提到,推動金融資産投資公司發揮市場(chǎng)化(huà)債轉股主力軍作用(yòng)。設立金融資産投資公司的(de)商業銀行要進一步加強行司聯動,擴大(dà)金融資産投資公司編制,充實金融資産投資人(rén)才隊伍,建立符合股權投資特點的(de)績效評價和(hé)薪酬管理(lǐ)體系。并且還(hái)在後文提到“妥善解決金融資産投資公司等機構持有債轉股股權風險權重較高(gāo)、資本占用(yòng)較多(duō)問題。”

來(lái)源:21世紀經濟報道